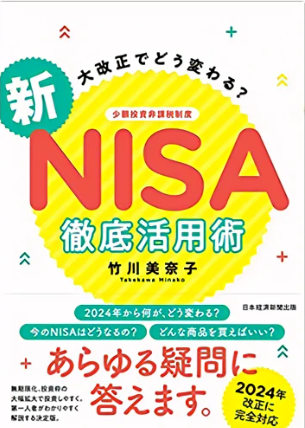

【大改正でどう変わる? 新NISA 徹底活用術】感想・レビュー

(2026/2/9更新)

はじめまして、はるパパです。

さて本日は、

コチラの本をご紹介します。

2024年から、

新しいNISAがスタートします。

新NISA、

一度は目や耳にしたことありますよね。

しかし、

新NISAの詳細を知らず、

あれこれ疑問をお持ちの方もいます。

①新NISAはどんな制度なのか?

②新NISAでどのように投資すればよいか?

③現NISAで投資している場合はどうすればいいのか?

NISA自体は、

現在も制度として存在します。

この現NISAに比べて、

新NISAは投資家のメリットが拡大します。

新NISAを知らずに投資するのは、

かなり損しますね。

①~③がわかれば、

新NISAを最大限に活用し、

最大限の投資利益を狙えます。

①新NISAはどんな制度なのか?

②新NISAでどのように投資すればよいか?

③現NISAで投資している場合はどうすればいいのか?

ネットや新聞を見れば、

①~③断片的に紹介された記事はあります。

でも検索が面倒ですよね。

そこでオススメなのが本書です。

新NISAに関する本はまだ少なく、

現時点では本書がNo.1ですね。

竹川氏の著書は何冊も読みましたが、

初心者向きでわかりやすいです。

私がインデックス投資を始めたのは、

竹川氏のコチラの著書がきっかけです。

著書に沿って投資した結果、

プロフのような資産を形成しました。

新NISAに関しても、

本書を参考に投資する予定です。

これから本書のレビュー・感想、

ブログで紹介します。

皆様の参考になれば幸いです。

目次

第1章:2024年スタートの新しいNISAってどんな制度?

新NISAのポイント、

コチラです。

・投資枠:①つみたて投資枠と②成長投資枠の2つあり、両方を利用できる

・非課税期間:無制限

・年間投資枠:360万円(①120万円、②240万円)

・生涯投資枠:1800万円(②は1200万円)

・期中での売却:翌年に非課税投資枠(簿価)が復活する

新NISAと比較できるよう、

現NISAを同じように書きました。

・投資枠:①つみたてNISAと②一般NISAの2つがあり、どちらか片方しか利用できない

・非課税期間:①20年②5年

・年間投資枠:①40万円、②120万円

・生涯投資枠:①800万円、②600万円

・期中での売却:翌年に非課税投資枠(簿価)が復活しない

投資枠は拡大し、

非課税期間は無制限になり、

期中売却すれば翌年に投資枠が復活する。

新NISAはメリットだらけ、

投資しない選択肢はないです。

1800万までの投資は新NISAで行い、

生涯非課税で運用し、

投資利益の最大化を目指しましょう。

オトクな活用方法は、

第2章で解説しますね。

第2章:NISAをどう活用すればよいか?

新NISA活用のポイント、

まず投資枠の理解が大切です。

・投資枠:①つみたて投資枠と②成長投資枠の2つあり、両方を利用できる

・非課税期間:無制限

・年間投資枠:360万円(①120万円、②240万円)

・生涯投資枠:1800万円(②は1200万円)

・期中での売却:翌年に非課税投資枠(簿価)が復活する

生涯投資枠は1800万円、

うち②成長投資枠は1200万円が上限。

では①つみたて投資枠の上限、

いくらでしょうか?

実は1800万円です。

本書のP.67にも書かれてますが、

生涯投資枠の基礎知識はコチラです。

①つみたて投資枠としてのみなら、1800万円分を活用できる

②成長投資枠としてなら、1200万円が上限となる(残りの600万円は①つみたて投資枠となる)

若年層は長期投資できますので、

以下のような投資も可能です。

A.毎月3万円→年間36万円→50年間

B.毎月5万円→年間60万円→30年間

C.毎月10万円→年間120万円→15年間

最初はAから始め、

徐々にBやCへ変更も可能です。

年間120万円を超えない範囲で、

資金に応じて積立額を変えられます。

さすがにAの50年間は長いので、

BやCを目指すのがオススメです。

投資元本が大きいほど、

利益は大きくなります。

もし若年層でない場合、

長期投資が難しいケースもあります。

その場合、

①つみたて投資枠②成長投資枠を、

併用が良いです。

買い方の基本戦略は、

AorBですね。

A.①で買える投信を②でも買う

B.①で投信、②で個別株を買う

インデックス投資好みならA、

配当株好みならBにですね。

AorBは好みの問題なので、

ご自身の投資戦略に合う方を、

お選びいただくのがよいです。

なお、

生涯投資枠1800万円を使い切ったら、

できる限り売らずに長期運用しましょう。

たとえば投信は長期運用なら、

複利効果の恩恵で利益が膨らみます。

どうしても売りたい時は、

一部に留めるのがオススメです。

結婚・住宅・老後の3大資金とか、

イベントに応じて必要額のみですね。

老後まで1800万運用&利益出てれば、

老後2000万問題で悩まずに済みますね。

第3章:Q&A丸わかり!新しいNISA

著者の投資本の特徴でもありますが、

豊富なQ&Aの章があります。

新NISAに関して

投資家ごとに疑問点は異なりますよね。

さまざまな疑問点に対し、

わかりやすく解説されています。

Qの一覧はコチラなので、

気になる箇所だけ読むのもアリです。

・Q1~Q3:今の口座からの移管

・Q4:年間投資枠の期間

・Q5:課税口座との組み合わせ

・Q6~Q7:金融機関の選び方

・Q8~Q10:金融機関の変更

・Q11~Q14:買える商品

・Q15:商品の購入

・Q16:商品の変更

・Q17:積立額の変更

・Q18:投信の繰上償還

・Q19:成長投資枠の利用

・Q20:生涯投資枠

・Q21:デメリット

・Q22:株主優待

・Q23~Q24:枠の復活

・Q25~Q26:始める時期

・Q27;現在のNISAの利用

・Q28:現在の特定口座にある商品

・Q29:商品の売却タイミング

・Q30:保有している商品の整理

・Q31:長期保有のポイント

・Q32:商品の相続

第4章:どうなる?これまでのNISA

現NISAと新NISA、

押さえるべきポイントはコチラです。

2023年までの現NISAと2024年からの新NISAは、別枠で管理される

つまり、

2023年までは現NISAで投資し、

2024年からは新NISAで投資する。

非課税の恩恵を最大限に受けられるので、

最もオトクな投資方法です。

新旧NISAに投資して、

資産を最大限に増やしましょう。

ちなみに、

現NISAは運用期間終了後、

課税口座に移管されます。

課税口座に移管されたら、

新NISAで新たに投資がオススメです。

現NISAで増やしたお金を元手に、

新NISAに投資してさらに増やす。

資金が必要になったら売却すればいいし、

新NISAなら翌年に投資枠が復活します。

新NISAは非常に使い勝手がいいので、

効率よく資産を増やしましょう。

まとめ

各章のポイントをまとめました。

第1章:2024年スタートの新しいNISAってどんな制度?

・投資枠:①つみたて投資枠と②成長投資枠の2つあり、両方を利用できる

・非課税期間:無制限

・年間投資枠:360万円(①120万円、②240万円)

・生涯投資枠:1800万円(②は1200万円)

・期中での売却:翌年に非課税投資枠(簿価)が復活する

第2章:NISAをどう活用すればよいか?

①つみたて投資枠としてのみなら、1800万円分を活用できる

②成長投資枠としてなら、1200万円が上限となる(残りの600万円は①つみたて投資枠となる)

A.毎月3万円→年間36万円→50年間

B.毎月5万円→年間60万円→30年間

C.毎月10万円→年間120万円→15年間

A.①で買える投信を②でも買う

B.①で投信、②で個別株を買う

第3章:Q&A丸わかり!新しいNISA

・Q1~Q3:今の口座からの移管

・Q4:年間投資枠の期間

・Q5:課税口座との組み合わせ

・Q6~Q7:金融機関の選び方

・Q8~Q10:金融機関の変更

・Q11~Q14:買える商品

・Q15:商品の購入

・Q16:商品の変更

・Q17:積立額の変更

・Q18:投信の繰上償還

・Q19:成長投資枠の利用

・Q20:生涯投資枠

・Q21:デメリット

・Q22:株主優待

・Q23~Q24:枠の復活

・Q25~Q26:始める時期

・Q27;現在のNISAの利用

・Q28:現在の特定口座にある商品

・Q29:商品の売却タイミング

・Q30:保有している商品の整理

・Q31:長期保有のポイント

・Q32:商品の相続

第4章:どうなる?これまでのNISA

2023年までの現NISAと2024年からの新NISAは、別枠で管理される

結論

新NISAで投資しましょう!

生涯投資枠の1800万円、

使い切るのも最初は大変かもです。

でも、

子育て資金/住宅購入/老後資金、

どれも2000万円以上かかります。

少なくとも、

全員に訪れる老後を見据えたら、

1800万円くらい投資は必須ですね。

以前、

老後資金2000万が騒がれました。

貯金で2000万準備するより、

投資で2000万準備する方がラクです。

一番カンタンなのは、

つみたて投資枠でインデックス投資。

日経平均でもS&P500でもいいけど、

1800万円を長期運用すれば、

2000万円はかなりの確率で狙えます。

投資利益は出やすいし、

利益も非課税です。

2000万円は決して夢じゃない。

2024年から新NISAで投資して、

悠々自適な老後を送りましょう。

もし資金に余裕があれば、

現NISAでも投資がオススメです。

現NISAと新NISAは別枠なので、

今投資すれば非課税の恩恵受けられます。

でも現NISAは2023年で終了、

投資しなければ非課税の恩恵ゼロです。

もったいないですよね。

やらない選択肢がないですよね。

現NISAでも投資するなら、

今すぐ本書読んで投資しましょう。

本書のお値段は1650円、

本書は↓から購入できます。

お問い合わせ|子供へのお金の教育 (children-money-education.com)

この記事を書いたのは・・・

はるパパ

- 小学5年生のパパ

- 子どもの教育(世界一厳しいパパ塾?)、ブロガー、投資家

- 投資の悪いイメージを払拭したい(難しい、怪しい、損する)